米国高配当ETF【SPYD】

ごきげんよう。たこまんじゅう (@tako_waytofire) です。

配当金好きな投資家に大人気の米国高配当ETF【SPYD】について世界一わかりやすく紹介をしていきます!

難しいことは一切おいて、要点のみでまとめます。

これさえ読めばだいたい何となくわかった気になれることでしょう。

この記事が「SPYD」や「ETF」という言葉に興味を持つきっかけになれば幸いです(^^)

ETFとは?

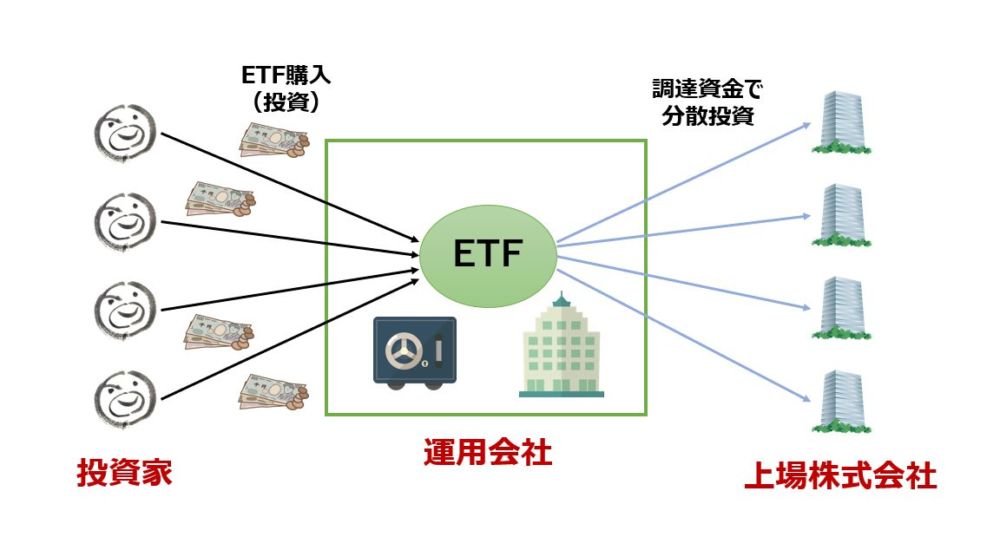

ETFとは、上場投資信託と呼ばれる「株のようなもの」です。

私たち投資家は普通の株と同じ感覚でETFを購入することができます。

運用会社が”ルールに基づいて”複数銘柄へ分散投資をしてくれるので、ETFを買うだけで分散投資ができた状態になります。

株式投資を初めてする方にもETFがおすすめされるのは、「分散」という投資の鉄則がカンタンに実現できるからです。

分散投資についてこんな記事を書いているので、合わせてご覧ください。

さて、ETFの主な特徴は以下の3つです。

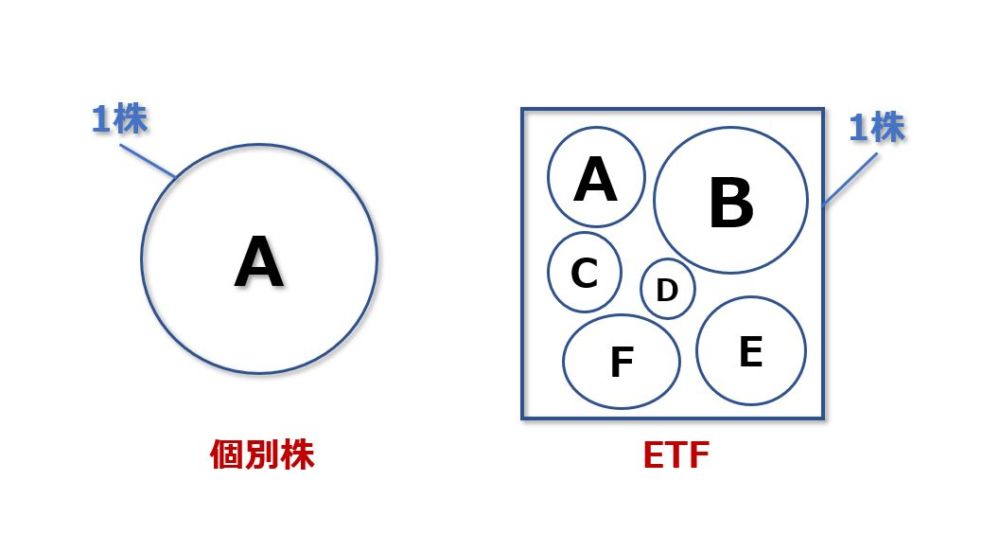

1株で複数銘柄に分散投資

個別株とは異なり、ETFは1株買うだけで複数の銘柄に分散投資したことになります。

この分散投資効果により、倒産リスクが抑えられる、特定の業界の株価トレンドに流されにくいなど、保有し続けることで発生する様々なリスクを抑えることができます。

そのため、個別株だけを保有するよりも安全性が高い傾向にあります。

また、構成銘柄の見直しは定期的に運用会社が行なってくれるため、投資家は何もしなくていいので運用が非常に楽です。

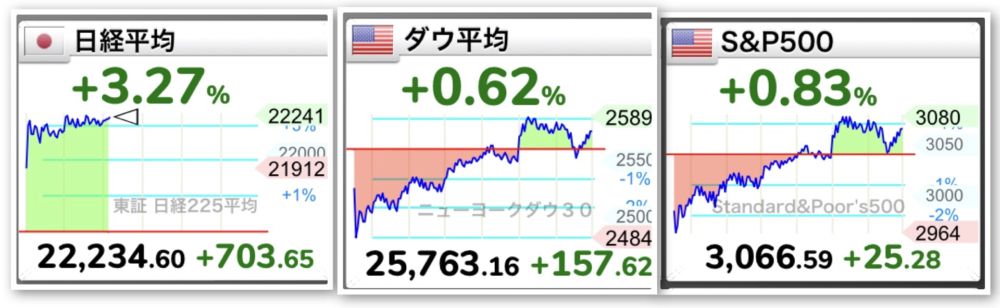

特定の指標に連動した値動き

株式の世界には、日経平均株価やダウ平均株価といった指数基準があります。

例えば、日経平均株価は東証1部上場の大企業の中から対象225銘柄の株価をもとに算出した値です。

日本で最も影響力のある会社群の平均値なので、日本全体の株価傾向のおおよそが掴めます。

ETFはこの指標基準と同じ値動きになるように運用されます。

何の指標基準と連動するかで、そのETFの特徴が大きく決まります。

「信託報酬」という費用がかかる

上述の通り、ETFは運用会社がメンテナンスしてくれています。

そのため、ETFは個別株にはない「信託報酬」という費用がかかります。

と言っても、別途徴収されるわけではなく、毎日・信託財産から差し引かれる形なので保有者が意識することはないと思います。

当然「信託報酬」は小さいほど良いです。悪質な投資信託はこれが異常に高いケースがありますので見極めにも使えます。

目安としてETFの信託報酬は、低いもので0.1%以下/年ほどです。

SPYDの基本情報

| 組入銘柄数 | 80(時期により前後) |

| 配当利回り | 6.25% |

| 信託報酬 | 0.07% |

| 運用会社 | State Street Global Advisors |

| 連動する指標 | S&P500 高配当指数 |

| 配当月 | 3・6・9・12月 |

| 銘柄調整月 | 1・7月 |

| 設定日 | 2015/10/21 |

最大の魅力:配当利回りの高さ

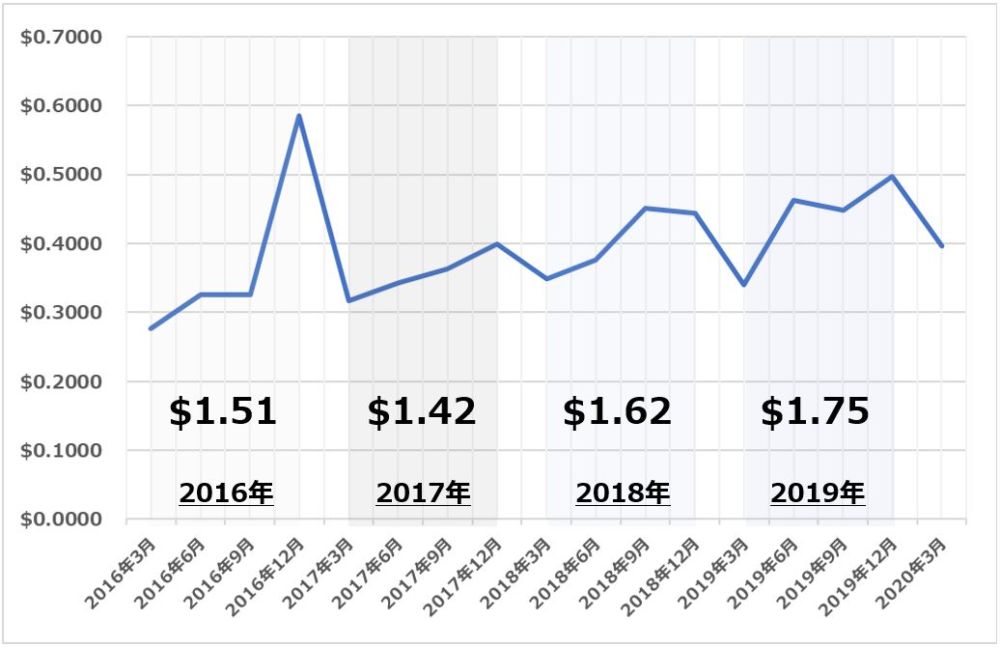

SPYDは、米国高配当ETFの中でもトップクラスの配当利回りを誇ります。

設定日(販売開始日)が2015/10/21とまだ若いETFなのですが、これまで配当金はコンスタントに出ている実績があります(多少の増減配はありますね)。

各年の平均株価からおおよその配当利回りを計算してみた結果が以下の通りです。

| 2016年 | 2017年 | 2018年 | 2019年 |

| 4.73% | 4.06% | 4.38% | 4.60% |

配当利回りは例年安定して4%を超えており、コロナショックに見舞われた昨今は6%以上という超高配当状態となっております。

SPYDは「S&P500」という米国の優秀企業500社をもとに算出される指標から、配当利回り上位80銘柄に投資する運用方針を採用しています。

構成銘柄の配当利回りが条件に合わなくなってきた場合は、年二回の銘柄調整により入れ替えが行われるので、一定の配当利回りが維持できるという仕組みです。

高配当ETF三兄弟(SPYD/HDV/VYM)でいろいろ比較

米国高配当ETFといえば【SPYD】【HDV】【VYM】の3つが代表的です。

それぞれ特色あふれる素晴らしいETFで、詳しく語ると奥深い特徴差があります。

今回はまず知っておきたいわかりやすいポイントで比較してみます。

株価の推移

SPYDは高配当ETFの中でも1株単価が安く、非常に買いやすいです。

設定来30〜40ドルで推移しており、2020年3月のコロナショックで急落した形です。

その後は低迷せず着実に戻しに向かっているのが見て取れるため、暴落に負けない強さが感じられます。

米国は現状、世界最高の経済大国なので、長期的に見ればほぼ必ず右肩上がりに成長していくと予想できます。

これが米国株に投資したいひとつの大きなモチベーションですね!

成長性は乏しいが、インカムゲインは期待大!

一方で、HDV・VYMに比べると成長性は弱い傾向にあります。

高配当株とは、成長性がなく不人気(と投資家に判断されている)のため配当利回りが高まっている銘柄であり、すでに成熟した会社であることが多いです。

SPYDはそれらを組み込む方針で運用されていますので、当然成長性が見込みにくいわけです。

ただし、SPYDに期待しているのはコンスタントな高配当です。

配当利回りが常に高水準であることは、上述の実績でご覧いただいた通りで、非常に安定感があり素晴らしいです!

キャピタルゲインとインカムゲインはトレードオフですから、インカムゲインに特化したSPYDは成長性が少しでも右肩上がりなら問題はなく、このグラフ傾向であれば御の字と考えます。

特徴比較

| 配当利回り | 構成銘柄数 | 信託報酬 | 設定日 | |

| SPYD | 6.25% | 80 | 0.07% | 2015/10/21 |

| HDV | 4.18% | 75 | 0.08% | 2011/3/29 |

| VYM | 3.38% | 400 | 0.06% | 2006/11/16 |

SPYDは配当利回りがダントツですが、設定日が最も若いETFでもあるので、他2つと比べると信頼性が劣ります。

暴落経験は今回のコロナショックが初めてで、今後の戻し方は注意深く見ていきたいところです。

HDVは財務健全性・安定した配当を重視して銘柄選定されるETFで、構成銘柄数は比較的少なく見えますが、SPYDよりもディフェンシブな銘柄構成かつ配当利回りも高めです。

VYMが最も分散が効いており、運用歴が長いETFとして絶大な信頼感を誇りますが、高配当株ばかりで構成しているわけではないので配当金利回りは控えめです。

このように各ETFは運用会社も運用方針も異なるため一長一短あり、「これが絶対いい!」というものはありません。

ただし、高配当ETFの代表格としてはいずれの銘柄も大変素晴らしいと言えます!

ご自身が軸とする投資スタイルにマッチするETFを吟味して投資してみてください(^^)

配当利回りを重視したいなら、SPYDは好適!

大人気の米国高配当ETF【SPYD】について、難しいことを極力省いた解説をしました。

高配当株投資家が最も重要視するのは「配当利回り」です。

一方で、配当利回りが高いということは、倒産や業界衰退によるマイナス成長などのリスクを抱えています。

そのリスクを抑える一案が「米国」の「高配当ETF」なのです。

世界最高の経済大国の銘柄は成長が期待でき、分散投資およびメンテナンスも自動でやってくれます。

最も手軽に株投資をやりたいなら、ETFからはじめるのが良案と言えます。

今回は代表的な米国高配当ETF【SPYD/HDV/VYM】の3兄弟で比較紹介しました。

それぞれ一長一短の個性がありますが、配当利回りを重視したい場合は、SPYDを軸に投資していくのが好適であると考えます。

私自身もポートフォリオ全体の約20%はSPYDが占めていて、主力銘柄となっています。

投資家の間でも非常に人気のあるSPYDについて、「誰でもわかる」ことを目指してこの記事を執筆いたしました。

SPYDの魅力が1人でも多くの方に伝われば幸いです(^O^)

今回は以上です。

最後までお読みいただきありがとうございました!

コメント