ごきげんよう。たこまんじゅう(@tako_waytofire)です。

今般、コロナショックにより株式市場は暴落相場入りしております。

個人的な話をすると、私は2019年10月ごろから少額の株式投資を開始して、2020年1月より本格的にポートフォリオを組んで運用を始めました。まだひよっこもひよっこです。。

日本株式にはドルコスト平均法による均等投資を、米国株・ADRには株価を見てのタイミング投資を、と自分に合う投資法を模索しながら、楽観相場と呼ばれる景気の良い期間をのほほんと投資しておりました。

が、

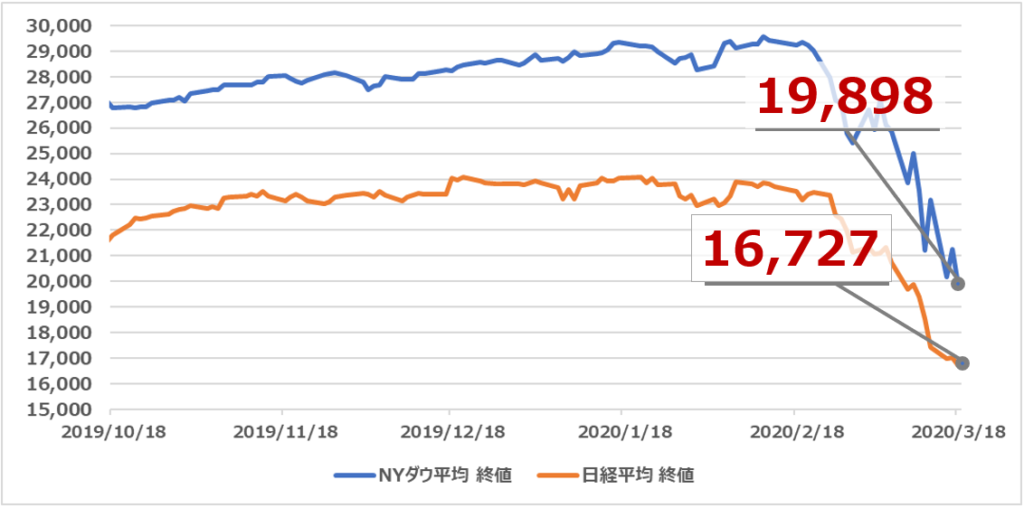

ご覧の通り2020年2月21日あたりを境に、コロナウィルスが世界に猛威を振るい一変、株式市場はカオスに飲み込まれ暴落相場へと姿を変えました。

※ざっくり言うと、ダウは米国企業の、日経は日本企業の平均と取った株価指数です。一般的にこれが上がれば好景気、下がれば不景気となり、2020年3月18日現在は軒並み各銘柄の株価が爆下がりしています。

今現在、初めての暴落を体験している渦中にて、自分のポートフォリオの含み損が日々大きくなっているのを見て、反省することや勉強になったことが色々とあります。今回はそれらについてまとめたいと思います。(配当金投資は基本的に株を売らないので、含み損が出ても気にせず保有していれば問題ありません。未来の立て直しに期待してひたすらキープです。)

①減配リスクをもっと考慮すべし

恥ずかしながら、「とにかく走りながら学んでいけばいい」というスタンスで開始したため、配当金投資においてもっとも重要視しなければならないポイントを軽んじていたなあと痛感します。

それは「減配(無配)リスク」です。

あまりに株価が暴落する局面では往々にして業績にも影響が出てくるため、平常時通りに配当金の支払いができず、やむなく減配される恐れがあります。この相場ですから最悪、無配もあり得るかもしれません。もし、暴落前の高値で買っていた株が減配・無配になったら目も当てられません。。配当金が欲しくて株を買っているのに、株価も配当金も下がってはやる意味がありませんね。

引くに引けないので、せめて平均取得単価を下げるために株価が下がるたびに買い増しをするけど、日々下がっていくので手が止まらず、やがて入金余力がなくなって、まだ下がるかもしれないのにお金がなく指をくわえて待つだけの機会損失。ムキになった結果、ポートフォリオの比率がぐちゃぐちゃになって景気に左右されまくるボロボロポートフォリオの出来上がり・・・

これが今思いつく最悪のシナリオです。。もっと詳しくなればもっと酷い例を思いつくかも笑

笑えない冗談はさておき、今すでにこれになりかけたからこそ、自分への戒めとしてつらつら書いてみました。はい、下落の入り口ぐらいでナンピンで落ちるナイフを掴みまくって「まだまだ下がったやん!」と後悔している銘柄もあります。石油系が特に・・・。

何が起きるかわからないのが人生なので絶対はありませんが、せめて過去の実績から配当金の推移をチェックして、暴落時も減配しなかった銘柄や連続増配している銘柄を持つと安心感が変わってきます。

今回の暴落で、配当金投資家にとって最大の敵は「減配(無配)リスク」であることを改めて体に刻み込むことができました。すべては勉強です。

それを理解したからこそ、自分を含む初心者が最初に押さえておきたい最重要の用語について「わかった気になれる」シリーズとして書いたのが以下の記事です。超初歩的な内容ですが、知識ゼロの自分が理解できるように書いたので小学生でもわかると思います!

②暴落に振り回されないバランスの良いポートフォリオを作るべし

現在のポートフォリオを構築したときのことを振り返ると、はっきり言って配当利回りだけを追い求めていたなあと思います。

先人の素晴らしきリサーチを基に高配当な銘柄をある程度目星づけて、 その中から配当利回りで高いものを優先的に組み込んだのが今のポートフォリオです。

一つ一つの銘柄は、尊敬する投資家の皆さんが良いとするものを参考にしているので申し分ないと思います。ただし、配当利回りだけを追求するとどうしてもセクターや値動きが似た銘柄に偏るし、ついつい利回りの高い銘柄に力を入れて入金をしてしまい、さらに偏りがトガってしまう恐れがあります。(現にそうなっています・・笑)

配当金投資においては株価の影響はさほど気にしなくていいとはいえ、目に見えて資産が目減りしていくのは気持ちがいいものではありませんし、あまりに下がるようだと①の減配(無配)の恐怖が襲ってくるので、枕を高くして寝られない状態になってしまいます。

そのため、いかに利回りがよさそうに見えても景気敏感銘柄ばかりに飛びつかず、ディフェンシブ銘柄の塩梅も増やしつつ、ポートフォリオ全体のバランスを整えていきたいと思えるようになりました。

また、正直言って今は「人が選んだ銘柄」を受け売りのように買っているだけです。難しい株の世界で裸一貫素人が飛び込んでも失敗は目に見えているので最初はこれでいいと思います。

ですが、いずれは知識をつけて、ある程度自分自身で銘柄を選別できる目利きを得たいと思っています。

そのための第一歩としてまとめたのが以下の記事です。投資する価値のある会社とはどんなものか、参考になる指標の中でも特に知っておくべき3つを「わかった気になれる」にようにしました。

暴落を体験して思ったことは、一つ一つの銘柄の利回りで勝負するのではなく、分散を利かせたチーム(ポートフォリオ全体)の総力で安定した配当金を得ることが、配当金投資のスタイルとして大事だということが身に沁みました。

③普段見れない優良な銘柄が高配当な水準に降りてくる

当然といえば当然ですが、現在の暴落相場では、これまで楽観時には利回りが低くて見向きもしなかった銘柄が思わぬ高配当状態になっていることがよくあります。こういうものの中に連続何十年増配とか、高財務かつ堅調で長期保有にもってこいな銘柄が転がっているわけです!

無数にある銘柄の中からそれを自力で見つけるのは今の私にはできません(悔しいですが)。ただし、情報は探せば出てきます。先人の知恵をお借りして、今だからこそ仕込みたい銘柄の情報を集め、ポートフォリオの増強に打って出たいと思います!

そんな優良な銘柄が買えるタイミングは今のような暴落時しかなく、平常的な相場に戻り始めれば利回りのおいしさがなくなるため、毎月の積立投資には向かないと思います。投資したいなと思う水準かつ楽観時の利回りが低いものを見つけた場合は、タイミング投資で多めに買い込みつつ未来への仕込みとしたいと思います!

言うは易く行うは難しですが、これもまた相場を理解するための勉強と捉えて、破滅しない程度に投資していきたいと思います。(少なくとも今ほど下がっているタイミングなら、いつ買っても割安と思えます。)

まとめ

株式投資を開始して、初めて暴落相場に直面したことでいろんなことを考えるきっかけになっているなあと実感します。

知識ゼロで始めた私は、経験者からみれば非常に愚かな投資の仕方をしているかもしれません。ですが、知らないなりにやってみた結果わかったことを今回まとめました。

相場を見ずにただただドルコスト平均法をやっていてもわからなかっただろうし、楽観相場が続いていてもわからなかっただろう経験値を得ることができたと思います。

今回の反省や経験を糧にもっと自分らしいポートフォリオに仕上げて、FIREへの道を着実に進んでいきたいと思います。

おそらくまだまだ暴落相場は続くのではないかと予想しますが、経済は必ず上向いていくことを信じて、今は仕込み時と捉えます!何事もやりすぎず、後悔のない投資を続けてまいります。

今回は以上です。

最後までお読みいただきありがとうございました!

コメント